Amerikaanse aandelen en obligaties bereiken steeds weer nieuwe hoogtepunten. Deze ‘melt-up’ heeft nauwelijks oog voor geopolitieke spanningen zoals Iran, Hong Kong of het gesteggel tussen Trump en China. Afgelopen december vierde de bullrun zijn tiende levensjaar.

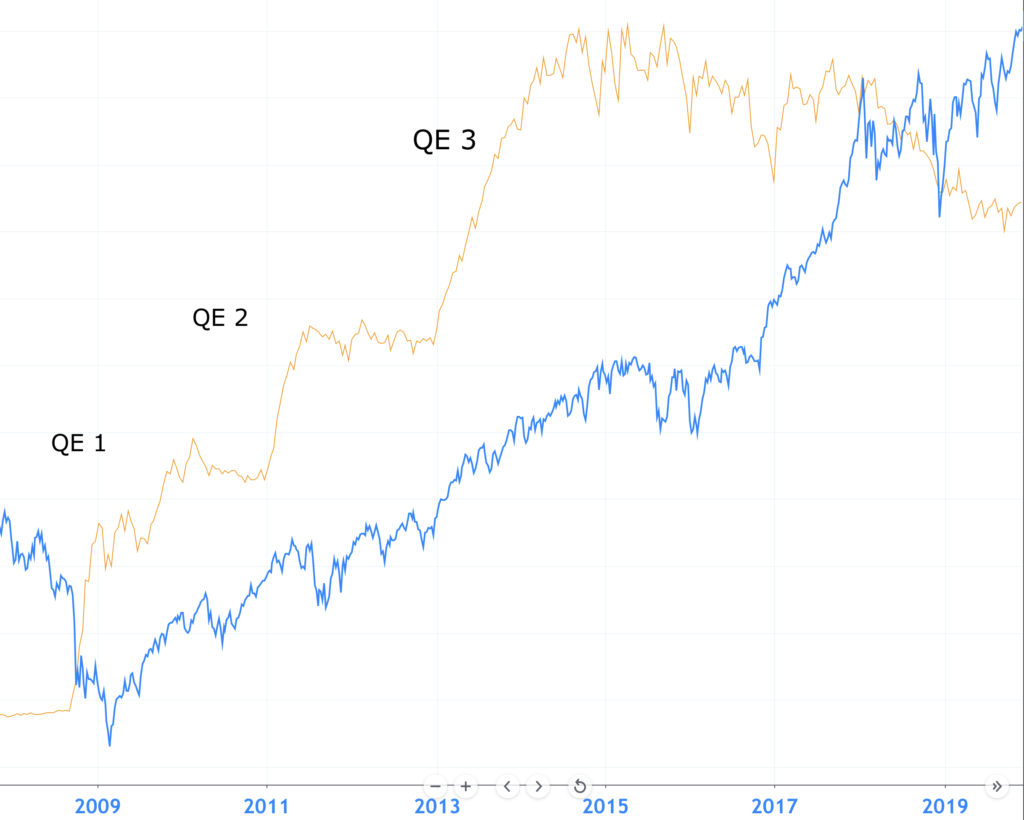

Maar alles wat stijgt, moet op een gegeven moment dalen. Toch? Hoe lang kan dit nog doorgaan? De blauwe lijn is de aandelenkoers en die begint bij de vorige crisis. De gele lijn de balans van de Amerikaanse centrale bank (FED). Deze balans groeit tijdens de drie QE-rondes exponentieel. Meer info over QE lees je hier.

De blauwe lijn is de aandelenkoers en die begint bij de vorige crisis. De gele lijn de balans van de Amerikaanse centrale bank (FED). Deze balans groeit tijdens de drie QE-rondes exponentieel. Meer info over QE lees je hier.

Geen ultiem kwaad

Het is moeilijk om een simpele, systematische oorzaak voor de volgende grote correctie te vinden. Want dat is uiteindelijk wat kranten verkoopt, een aanwijsbare slechterik. In plaats daarvan loert er iets onder de oppervlakte, wat niet in zwart witte termen gevat kan worden: veel goedkoop geld. Al dat makkelijke geld zoekt een bestemming en vindt dat soms letterlijk in de vorm van huizen. Het geld gaat richting allemaal verschillende activaklassen, gestimuleerd door een wanhopige zoektocht van beleggers naar rendement.

Het is niet zwart wit omdat we het niet kunnen beheersen, niet begrijpen, er geen historisch precedent is en we er ook baat bij hebben. Er is namelijk volop werk te vinden en de rentes op je leningen zijn heel laag.

Geld vloeit naar de vrije markt

De historisch lage rentetarieven hebben ervoor gezorgd dat de bedrijfsschuld is toegenomen met 50% sinds 2008. Al deze schulden worden gefinancierd door verzekeraars, pensioenfondsen en andere institutionele beleggers die gedwongen worden om hun geld in particuliere markten te investeren. Het rendement op overheidsobligaties is zo laag dat ze een dergelijke investering niet meer kunnen verantwoorden naar hun klanten.

Het simpele gevolg is dat het heel goedkoop is voor bedrijven om schulden aan te gaan. Bedrijven kunnen zo hun groei financieren en daar staat een verwaarloosbare rentestand tegenover. Wat dat betreft voelt het als een vliegwieleffect, grote beursgenoteerde bedrijven gebruiken goedkoop geleend geld voor buybacks (terugkopen eigen aandelen/obligaties) om de marktprijs van hun aandelen nog meer te stimuleren.

Het gevaar is dat het risico steeds groter wordt. Stijgt de rente, dan vallen duizenden bedrijven door de mand die leven op geleend geld. Deze bedrijven kunnen dan gezonde bedrijven met zich meetrekken.

Centrale bank maakt zich geen zorgen

Door de crisis van 2007 zijn we allemaal alert op aanwijzingen uit de economie die kunnen duiden op een ommekeer. De crisis heeft ons voorgoed veranderd.

Maar de economie laat geen tekenen van oververhitting zien. Ja, het is de langste bullmarkt in de geschiedenis. Zelfs Jerome Powell van de Fed zegt: ‘Er is geen bubbel die kan knappen…’ De Fed en andere grote centrale banken lijken de inflatie ook onder controle te hebben. De wereldwijde lage werkloosheid heeft er namelijk niet voor gezorgd dat de lonen buitenproportioneel gestegen zijn (integendeel zelfs).

Maar toch, een crisis is onvermijdelijk. En als we iets kunnen leren van 2007 is dat het goed is om te hedgen, om een big short aan te gaan. Destijds gingen slimme investeerders een big short aan tegen de veilig geachte CDO’s. Dit zijn bundels met als onderpand hypotheken.

De wereld is gek en we hebben een uitweg nodig

Ray Dalio van Bridgewater waarschuwde ons al op LinkedIn voor al dat gratis geld. Hij schreef een artikel genaamd The World Has Gone Mad and the System Is Broken.

En hij lijkt de daad bij het woord te voegen. Geruchten gaan dat zijn fonds (wat ’s werelds grootste hedge fonds is) eind 2019 complexe constructies zijn aangegaan waarmee hij zinspeelt op een crash in maart van de wereldwijde vermogensmarkten. Hier heeft hij maar liefst anderhalf miljard dollar voor ingezet. Hij bereidt zich ook voor door grote hoeveelheden goud in te slaan.

Maar niet iedereen heeft de connecties, kennis en de portemonnee om zich op die manier te verzekeren tegen een crisis. Wat we wel hebben is bitcoin. Een gedecentraliseerde assetklasse die geboren is tijdens de vorige crisis, als wapen tegen het grote geweld van banken.