Gisteren schreven we over de rol van geautomatiseerde marketmakers in het succes van DeFi in 2020. Maar hoe krijg je gebruikers zo ver om zelf te zorgen voor liquiditeit? Zonder liquiditeit kunnen de liquiditeitpools niet vullen. Om gebruikers over te halen, moet er iets tegenover staan. Want zonder de liquiditeit van gebruikers, kunnen decentrale exchanges niet opschalen.

Liduidity mining

Om geautomatiseerde marketmakers (AMM) zoals Uniswap te schalen, is liquidity mining bedacht. Vóór liquiditeitsmining was het een langzaam proces om liquiditeit op te bouwen binnen DeFi-protocollen. Veel potentiële kapitaalverschaffers beschouwden de risicovolle rendementen die ze in DeFi kunnen krijgen als onvoldoende. Het was het gewoon niet waard om zoveel risico te lopen voor wat je ervoor terugkrijgt.

Liquidity mining voegt een leuke beloning toe voor vroege investeerders, door tokens te distribueren die netwerk governance rechten verleenden aan de bijdragers van kapitaal. Die governance rechten zijn vaak inclusief de mogelijkheid om marktplaatsvergoedingen uit het protocol te halen, wat de tokens schaarser maakt.

De stortingen in liquiditeitspools namen flink toe, en decentrale beurzen zoals Uniswap veranderden in geldmachines. Het probleem van DeFi-markten om met een koude start, dus zonder enige vorm van liquiditeit, te beginnen wordt hiermee opgelost.

Dynamische geautomatiseerde marktmakers

Gisteren schreven we al dat Uniswap het bewijs is dat AMM werkt, en hierboven heb je gelezen dat liquidity mining AMM kan opschalen. Maar de AMM’s van Uniswap zijn niet zonder problemen. Ze zijn kapitaalintensief, omdat ze een saldo van twee tokens nodig hebben. Ook zorgt hoge marktvolatiliteit voor onbalans tussen de AMM’s en de reguliere spotmarktprijzen, dit zorgt ervoor dat liquiditeitsverschaffers geld verliezen aan arbitrage handelaren. Zeker minder liquide Uniswap-paren (vergeleken met bijvoorbeeld op Binance) vallen hier aan ten prooi.

Concurrenten in 2021

Balancer, Curve en Bancor werken aan verschillende oplossingen voor deze problemen. Balancer werkt aan constante product marktmaker. Dit komt neer op dat meerdere activa uit dezelfde liquiditeitspool kunnen putten. Dus stel dat je tien Ethereum paren hebt, dan heb je geen tien losse liquiditeitspools meer nodig, maar zou je deze kunnen combineren.

Bancor lanceerde de tweede versie van hun AMM, hierbij maken ze gebruik van data-orakels om de liquiditeit pools dynamisch in evenwicht te brengen. Dit gebeurt alleen als de marktprijzen te veel afwijken van de prijzen op de spotmarkten. Bancor zegt zelf dat dit de kapitaalefficiëntie met factor 20 kan verbeteren.

Stablecoins

Curve pakt het anders aan. De AMM van Curve bestaat vooral uit gelijke handelsparen. Hierdoor is de slippage minimaal. Een voorbeeld van zo’n handelspaar is Tether-DAI, beide stablecoins die 1 dollar waard zijn. Nu denk je misschien, wat heeft de markt er aan om stablecoins te verwisselen? Als liquiditeitsverschaffer (van meerdere stablecoins) kun je tussen 10% en 50% rente krijgen en je krijgt een deel van de transactiekosten (waar je ook weer rente over krijgt). Daarnaast is er geen last van ‘impermanent loss.’ Als je liquiditeit verschaft voor niet-stablecoin pools, dan moet je rekening houden met de marktwaarde van de liquiditeit die je verschaft.

Verwacht wordt dat Uniswap de DeFi exchanges zal blijven domineren in 2021. Ook wordt verwacht dat de populariteit van decentrale exchanges alleen maar zal toenemen en dat Uniswap een top 10 exchange kan worden. Veel hangt af van de gebruiksvriendelijkheid van decentrale beurzen en hoe ze omgaan met hoge transactiekosten. Die zijn namelijk onvermijdelijk in een bullrun.

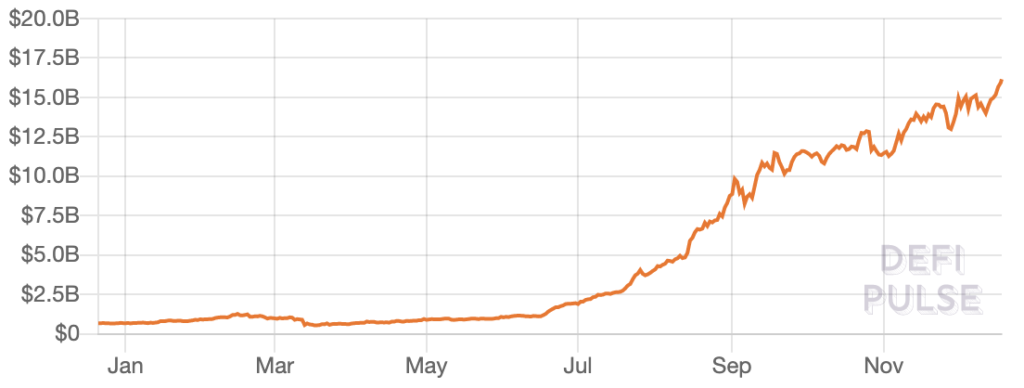

In 2020 is de vastgezette dollarwaarde in smart contracts van 600.000 dollar gestegen naar meer dan 16 miljard dollar. Als DeFi komend jaar een deel van dezelfde hype krijgt als ICO’s in 2017, dan is het makkelijk te voorspellen dat dit nog maar het begin is.

Groei van vastgezette waarde op Defi in 2020